Ecopetrol S.A. (BVC: ECOPETROL; NYSE: EC) informa que, como continuación de su estrategia de refinanciamiento y optimización de deuda completó con éxito una emisión de Bonos de Deuda Pública Externa por USD 1,750 millones.

La transacción, que será destinada a financiar la recompra total de bonos con vencimiento en 2026 y al prepago de obligaciones, confirma la confianza del mercado internacional en la solidez financiera de la Compañía. La operación se realizó bajo la autorización del Ministerio de Hacienda y Crédito Público, conforme con la Resolución 2990 del 8 de octubre de 2024.

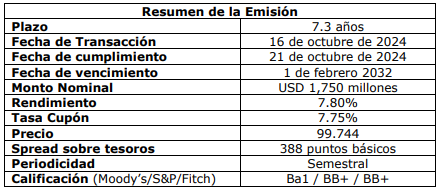

Las condiciones de la emisión fueron las siguientes:

El libro de la emisión alcanzó una sobresuscripción de ~2.6 veces el monto colocado, con una demanda de más de 200 inversionistas de Estados Unidos, Europa, Asia y América Latina, lo que refleja el sólido perfil crediticio de Ecopetrol y las condiciones favorables que logró, siendo el spread y el cupón, los más bajos obtenidos por la Compañía en los últimos dos años.

Adicionalmente, en relación con la oferta de recompra (tender offer) anunciada el 8 de octubre de 2024 y prorrogada hasta el 16 de octubre, Ecopetrol estableció el precio de recompra de sus bonos internacionales con vencimiento en junio de 2026 en USD 1,011.90 por cada USD 1,000 de valor nominal. Los bonos, emitidos en 2015, tienen un saldo en circulación de USD 1,250 millones y una tasa cupón de 5.375% (CUSIP: 279158 AL3 / ISIN: US279158AL39). Los resultados finales de la recompra se anunciarán una vez se cierre la transacción.

Para más información, por favor remitirse a los comunicados publicados ante la Securities and Exchange Commission (SEC) en los siguientes enlaces: Precio de tender offer y Hoja de Términos y Condiciones.

Comentarios recientes